A partir de Março de 2019 entra em vigor a nova regra para apuração de ICMS ST aplicável a contribuintes substituídos. A íntegra desta regra pode ser vista no Decreto 54.308/2018 e no Decreto 54.490/2019.

Esta nova regra consiste, basicamente, na apuração das diferenças de ICMS entre o valor recolhido anteriormente por substituição tributária e o valor efetivo sobre o preço praticado na venda, gerando assim um saldo a complementar ou restituir.

Para que esta apuração seja feita, é necessário:

1. Armazenar, em cada compra sujeita à substituição tributária de ICMS e com finalidade de revenda, o valor de ICMS recolhido anteriormente e o ICMS presumido para fins de crédito.

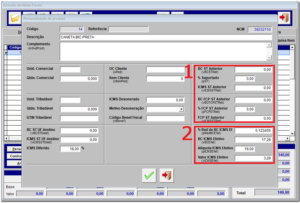

1.1 No quadro 1, a coluna ICMS ST deve ser preenchida quando o fornecedor for substituto (indústria ou equiparada). Já a coluna ICMS Retido deve ser preenchida apenas nos casos em que o fornecedor for substituído (atacado ou varejo).

1.2 Os valores do quadro 2 representam o valor do ICMS Presumido a ser creditado na operação.

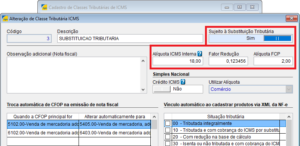

A alíquota interna do ICMS pode ser informada manualmente ou configurada na classes dos produtos, conforme a imagem abaixo.

2. Destacar, em cada venda:

2.1. Não destinada a consumidor final, o valor do ICMS recolhido anteriormente por substituição tributária. Nessa situação deverão ser preenchidos os campos do quadro 1 da imagem abaixo. O preenchimento automático do sistema consiste em analisar o valor de ICMS recolhido anteriormente, e sua base de cálculo, constantes da última aquisição daquele item.

2.2. Destinada a consumidor final, o valor do ICMS efetivo, ou seja, calculado com base no preço praticado na venda. Nesse caso, deverão ser preenchidos os campos do quadro 2 da imagem acima.

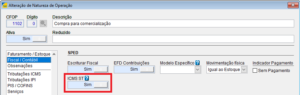

As configurações de débito e crédito de ICMS ST devem ser especificadas no cadastro da CFOP.

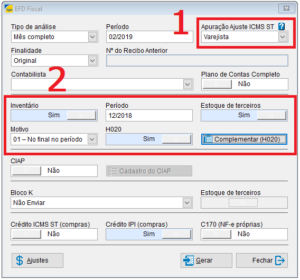

3. Indicar a apuração na EFD Fiscal. O quadro 1 da figura abaixo permite selecionar a forma de apuração para geração dos registros 1920, 1921 e 1923. O quadro 2 permite selecionar e configurar as opções de inventário (H010) e seu complemento (H020).

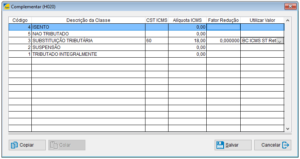

Através da opção “Complementar (H020)” (quadro 2 da figura acima) é possível determinar em quais itens deve ser incluído o complemento H020 e como devem ser apresentados os valores correspondentes, conforme a figura abaixo.

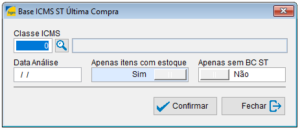

Os valores de ICMS ST de compras antigas podem ser ajustados na ferramenta “Base IMS ST Última Compra”, disponível no menu Compras.

Lembramos que todos os valores usados neste artigo possuem caráter meramente ilustrativo. Todas as configurações tributárias devem ser fornecidas pela assessoria fiscal e contábil de sua empresa.

Precisa de um modelo para informar as configurações? Use nossas planilhas para empresas do regime normal e para empresas do regime simples.